જો તમે કોઈપણ મ્યુચ્યુઅલ ફંડ સ્કીમમાં રોકાણ કર્યું હોય, તો તમે નોંધ્યું હશે કે તમારી એસેટ મેનેજમેન્ટ કંપની એટલે કે AMC જ્યારે પણ risk માં કોઈ ફેરફાર થાય છે ત્યારે ઈમેલ મોકલે છે. આ એટલા માટે છે, કારણ કે દરેક મ્યુચ્યુઅલ ફંડને દર મહિને risk-o-meterનું મૂલ્યાંકન કરવાનું ફરજિયાત છે અને દરેક ફંડનું risk-o-meter અલગ હોય છે.

મ્યુચ્યુઅલ ફંડ ખરીદતાં પહેલાં જે બાબતો ધ્યાનમાં લેવી જોઈએ એ છે જોખમનો સ્તર. રિસ્ક મીટર રોકાણકારોને તેનું મૂલ્યાંકન કરવામાં મદદ કરે છે. સિક્યોરિટીઝ એન્ડ એક્સચેન્જ બોર્ડ ઓફ ઈન્ડિયા (સેબી)ની સૂચનાઓ મુજબ, દરેક ફંડ હાઉસે દર મહિનાના અંતથી 10 દિવસની અંદર તેની વેબસાઈટ પર રિસ્ક મીટર સંબંધિત કોઈપણ ફેરફારો સાથે તેના પોર્ટફોલિયોને અપડેટ કરવો ફરજિયાત છે.

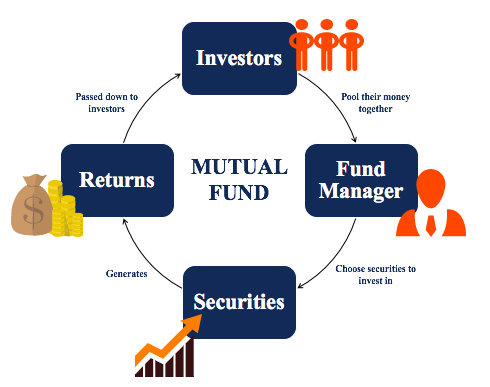

મુતુળ ફંડ રોકાણકારોને મ્યુચ્યુઅલ ફંડ રોકાણની પદ્ધતિઓ તેમજ જોખમો વિશે જાગ્રત કરવાનો પ્રયાસ કરે છે, જેથી રોકાણકારોના ભંડોળ જોખમોથી સુરક્ષિત રહી શકે.

risk-o-meter શું છે?

કોઈપણ ફંડ સાથે સંકળાયેલા જોખમનું મૂલ્યાંકન કરવા માટે risk-o-meter એ એક મહત્ત્વપૂર્ણ સાધન છે. એ પિક્ટોગ્રામ તરીકે બતાવવામાં આવે છે. એમાં છ ભાગોમાં વિભાજિત અડધા વર્તુળનો સમાવેશ થાય છે, જે નીચાથી ઉચ્ચ જોખમના વિવિધ સ્તરોનું પ્રતિનિધિત્વ કરે છે. એને યોજના સંબંધિત દસ્તાવેજોની ટોચ પર પ્રિન્ટ કરવું ફરજિયાત છે.

રોકાણકારે રિસ્ક મીટર કેવી રીતે વાંચવું જોઈએ?

આ સરળ સ્પીડોમીટર જેવી તસવીર રોકાણકારોને એ ચોક્કસ યોજનાના જોખમ સ્તરનો ખ્યાલ આપે છે અને એ મુજબ રોકાણના નિર્ણયો લેવામાં મદદ કરે છે. હાલમાં પ્લાન-સંબંધિત દસ્તાવેજોમાં રિસ્ક પર છ જોખમ સ્તરો છે, જે ઓછાથી લઈને ખૂબ ઊંચાં જોખમ સુધીનાં સામેલ છે.

ફંડ જોખમનું મૂલ્યાંકન કરવામાં રિસ્ક મીટર ની ભૂમિકા શું છે?

risk-o-meterનાં છ જોખમ સ્તર અને તેમની ગણતરી કરવાની પદ્ધતિ સેબી દ્વારા સ્પષ્ટપણે વ્યાખ્યાયિત કરવામાં આવી છે. મ્યુચ્યુઅલ ફંડ્સે લોન્ચ સમયે તેમની સ્કીમમાં જોખમ સ્તરનો ઉલ્લેખ કરવો જરૂરી છે, ત્યાર બાદ જ્યારે પણ કોઈ ફેરફાર થાય છે ત્યારે તેમણે એ ચોક્કસ સ્કીમના યુનિટ-ધારકોને એના વિશે જાણ કરવી જરૂરી છે. તમામ મ્યુચ્યુઅલ ફંડ હાઉસ માટે ન્યૂ ફંડ ઑફર (NFO)ના સમયથી અને ત્યાર બાદ દર મહિને તેમની તમામ સ્કીમ માટે એને અપડેટ કરવું ફરજિયાત છે. જોખમનો સ્પષ્ટ ઉલ્લેખ લેખિતમાં પણ કરવામાં આવે છે, એટલે કે risk-o-meter એ યોજનાના જોખમ સ્તરની સરખામણી સમાન શ્રેણીની અન્ય યોજનાઓના જોખમ સ્તર સાથે અને યોજના માહિતી દસ્તાવેજો સાથે આપવામાં આવેલા બેન્ચમાર્ક સાથે કરવાની એક સંપૂર્ણપણે સરળ રીત છે.

આ રીતે risk-o-meterની શરૂઆત થઈ

વર્ષ 2013માં સેબીએ પ્રથમ વખત કલર કોડ (વાદળી – ઓછું જોખમ, પીળો – મધ્યમ જોખમ અને બ્લૂ – ઊંચું જોખમ) રજૂ કર્યો, જેથી રોકાણકારોને કોઈપણ ખોટા નિર્ણયથી બચાવી શકાય અને તેમને સરળતાથી સમજાવી શકાય. આ રીતે તેમણે મ્યુચ્યુઅલ ફંડ સ્કીમ્સમાં પ્રોડક્ટ લેબલિંગ રજૂ કર્યું. આ પછી 2015માં સેબીએ રોકાણકારોની સરળતા માટે risk-o-meter રજૂ કર્યું. એને વધુ વ્યાપક બનાવવા માટે, તેણે જોખમનો સ્તર ત્રણથી વધારીને 6 કર્યો (નીચો, મધ્યમ નીચો, મધ્યમ, મધ્યમ ઉચ્ચ, ઉચ્ચ અને ખૂબ ઊંચો). સેબીએ દરેક શ્રેણી માટે જોખમનો સ્તર નક્કી કર્યો હતો, પરંતુ નિશ્ચિત જોખમ સ્તર મદદરૂપ નહોતું, કારણ કે એક જ પ્રકારનાં વિવિધ ફંડ જોખમ સ્તરમાં ભિન્ન હતાં. પછી ઓક્ટોબર 2020માં સેબીએ જોખમ સ્તરની ગણતરી કરવા માટે નવી માર્ગદર્શિકા સાથે વધુ એક પરિપત્ર બહાર પાડ્યો અને પિક્ટોગ્રામમાં બીજો સ્તર ઉમેર્યો. આ દિશાનિર્દેશો 1 જાન્યુઆરી, 2021ના રોજથી અમલમાં આવ્યા હતા. તમે મ્યુચ્યુઅલ ફંડ વેબસાઇટ અથવા AMFI પોર્ટલ પર માસિક અને વાર્ષિક risk-o-meter સંબંધિત માહિતી ચકાસી શકો છો. વધુ માહિતી માટે, 19 મે, 2023ના રોજ સેબીના મુખ્ય પરિપત્રમાં એનો સંદર્ભ જોઈ શકાય છે.

વ્યક્તિગત જોખમનું મૂલ્યાંકન કેવી રીતે કરવું

દરેક રોકાણકારની રોકાણ જરૂરિયાતો અલગ અલગ હોય છે. માત્ર ઉદ્દેશો જ નહીં, પરંતુ તેમની જોખમ લેવાની ક્ષમતા પણ અલગ હોય છે. તેથી, રોકાણ કરતાં પહેલાં રોકાણકારે તેનો પર્સનલ રિસ્ક પ્રોફાઇલ સારી રીતે જાણવો જરૂરી છે. ફંડ વેબસાઇટ પર ટૂલ ઉપલબ્ધ છે. આ ટૂલની મુલાકાત લઈને, રોકાણકારો તેમના રોકાણ સંબંધિત પ્રશ્નોના જવાબ આપીને તેમના રિસ્ક પ્રોફાઇલને સમજી શકે છે. આના પરથી તમે જાણી શકો છો કે તમે કેવા પ્રકારના રોકાણકાર છો (જોખમ વિરોધી, રૂઢિચુસ્ત, સંતુલિત, વૃદ્ધિ અથવા આક્રમક). એ અનુસાર, તમારા રિસ્ક પ્રોફાઇલ મુજબ ભંડોળ પસંદ કરી શકાય છે.

રિસ્ક પ્રોફાઇલ દર્શાવે છે કે તમે કેટલું જોખમ લઈ શકો છો અથવા લેવા તૈયાર છો. તમારા રિસ્ક પ્રોફાઇલમાં નીચેનાનો સમાવેશ થાય છે:

- જોખમ સહનશીલતા – તમે કેટલું જોખમ લેવા તૈયાર છો

- જોખમ ક્ષમતા – તમે નાણાકીય રીતે કેટલું જોખમ ઉઠાવી શકો છો

- જોખમ – જે તમારાં નાણાકીય લક્ષ્યોને પ્રાપ્ત કરવા માટે તમારે ઉઠાવવાં પડશે

નાણાકીય ઉદ્દેશો હાંસલ કરવા માટે risk-o-meterને વ્યક્તિગત જોખમ સાથે કેવી રીતે સંરેખિત કરવું

રોકાણકારો મ્યુચ્યુઅલ ફંડના વિશાળ સ્પેક્ટ્રમને જોતાં, તેમના જોખમ સહિષ્ણુતા સ્તરને અનુરૂપ ભંડોળ પસંદ કરવા માટે risk-o-meter નો ઉપયોગ કરી શકે છે. આ સાધનો એવા રોકાણકારો માટે ફાયદાકારક છે કે જેઓ ફંડના જોખમ સ્તરનું મૂલ્યાંકન કરવા માગે છે અને તે તેમના જોખમ સ્તરને અનુરૂપ છે કે કેમ તે જોવા માગે છે.

એ જાણવું પણ અગત્યનું છે કે જ્યારે risk-o-meter જોખમ સ્તરનું અવલોકન આપી શકે છે, પરંતુ તે કોઇ ફંડમાં રોકાણ કરવા માટેનો એકમાત્ર માપદંડ ન હોઈ શકે. ફંડ પસંદ કરતી વખતે ધ્યાનમાં લેવાનાં અન્ય ઘણાં પરિબળો છે, જેમ કે તમારો રોકાણનો ઉદ્દેશ્ય, રોકાણની ક્ષિતિજ, ફંડનું ઐતિહાસિક પ્રદર્શન વગેરે. તેથી, રોકાણ કરતાં પહેલાં, કૃપા કરીને તમારા મ્યુચ્યુઅલ ફંડ ડિસ્ટ્રિબ્યુટરની સલાહ લો.

આ Axis Mutual Fund દ્વારા રોકાણકાર શિક્ષણ અને જાગૃતિ પહેલ છે. રોકાણકારોએ એકવાર KYC પ્રક્રિયા પૂર્ણ કરવી પડશે..

નીચે આપેલી લીંક પર ક્લિક કરીને જોડાઓ Abhayam news સાથે.

વોટ્સેપ પર સમાચાર મેળવવા અહીં ક્લિક કરીને Hi લખી મેસેજ કરો.

તમે અમને Whatsapp , Facebook , instagram અને Youtube પર પણ લાઇક અને ફોલો કરી જોડાઓ Abhayam news સાથે…